Škola finanční gramotnosti: Jak spočítat, kolik přeplatím na úvěru?

Většina populace žádala, nebo v budoucnu požádá o úvěr. O to horší je zjištění průzkumu ČNB a MF z roku 2010: Pouze 17% obyvatel umí správně spočítat úročení úvěru! Podle čeho si tedy lidé vybírají z nabídek? Kde dělají chybu? Které údaje jsou nejdůležitější? A jaké mýty panují ohledně půjčování? Vše se dozvíte v tomto dílu školy finanční gramotnosti.

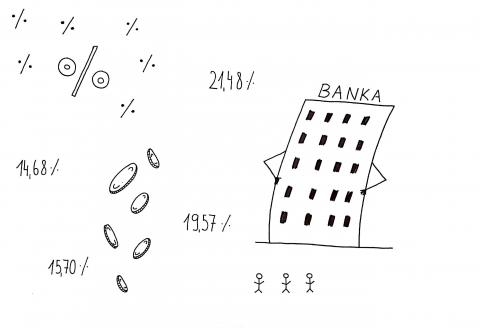

Fakt, že finanční gramotnost je v České republice velmi nízká, dokazuje porovnání s Evropskými zeměmi: Ve Spojeném království i Německu je podíl spotřebitelských (vysoce úročených) úvěrů na zadlužení domácností výrazně nižší, než v České republice. Dokonce i Slovensko nad námi v této statistice vítězí, jak ukazuje následující tabulka.

|

Dluhy domácností |

Podíl spotřebitelských úvěrů |

|

Spojené království |

14,68% |

|

Německo |

15,70% |

|

Slovensko |

19,57% |

|

Česká republika |

21,48% |

Data z roku 2010, zdroj: Eurostat (ec.europa.eu/eurostat)

„Půjčil jsem si přece 100 tisíc, úrok byl 20%, tak musím vrátit 120 tisíc!“

Nejčastějším omylem, se kterým se lze setkat, je špatné chápání úroku. Mnoho lidí chápe úrok jako procento, které celkově za úvěr přeplatí. „Půjčil jsem si přece 100 tisíc, a úrok byl 20%, tak musím vrátit 120 tisíc!“ To je věta, kterou na pobočce banky uslyšíte minimálně jednou denně. Jak je to ale doopravdy? Úrok se většinou uvádí za rok, čili jediné, co z úroku spočítáte, je přeplacení v prvním roce. Pokud je úrok skutečně roční, je uvedena zkratka p.a. - ročně, vyjímečně některé úvěrové společnosti uvádí úrok p.m. – měsíčně. Nejdůležitější informací tedy není úrok, ale kolik celkově přeplatíte. Pro tento výpočet není nutné znát vysokou matematiku. Stačí Vám dva údaje: měsíční splátka, a počet měsíců, které úvěr budete splácet.

Praktický příklad:

V nabídce banky stojí následující parametry úvěru: Výše: 150 000 Kč, měsíční splátka 4440 Kč, počet let: 4 roky. Za rok tedy zaplatím 12 měsíčních splátek: 4440 * 12 = 53 280 Kč. Za čtyři roky zaplatím 4 * 53 280 = 213 120 Kč.Přeplatil jsem 213 120 – 150 000 Kč = 63 120 Kč.

Porovnání nabídek

Jsou situace, kdy základní propočet neumožní porovnat jednotlivé nabídky: Jedna banka nabízí delší splatnost, tedy příjemnější nižší splátku, a hned to výpočty zamíchá. Podle čeho se tedy rozhodnout? Většinou se zákazníci rozhodují podle úroku. Rozhodovat se podle úroku je ale velká chyba. Úrok nevypovídá o tom, která banka mi poskytne úvěr levněji, protože nezahrnuje ostatní poplatky spjaté s poskytnutím úvěru. Tyto poplatky mohou být následující: Poplatek za poskytnutí úvěru, poplatek za vedení úvěrového účtu, poplatek za pojištění. A další a další.

Magické procento RPSN

Údaj, který zahrnuje úrok a všechny poplatky, se jmenuje RPSN. Zkratka znamená roční procentní sazba nákladů. V tomto procentu je započítaný nejen úrok, ale i všechny ostatní poplatky spojené s úvěrem. Pokud tedy chcete jednoduše porovnat nabídky bank, použijte ukazatel RPSN. Pokud chcete spočítat RPSN, je možné použít kalkulačku z tohoto odkazu, najdete ji v úplně posledním odstavci: http://www.coi.cz/cz/spotrebitel/prava-spotrebitelu/spotrebitelske-uvery/

Dluhová spirála, exekuce, osobní bankrot

Pokud by lidé měli dostatečné znalosti v oblasti úvěrových produktů, nedochází tak často k dnes běžným situacím – člověk nemá na splácení úvěru, a situaci řeší novým úvěrem, z kterého hradí splátky. Jedná se o vytloukání klínu klínem, samozřejmě se tím vážné problémy pouze oddálí, dostává se do tzv. dluhové spirály. Důsledkem jsou ještě vyšší splátky, následně exekuce, a situace může vyústit až v osobní bankrot.

Výhodnost úvěru

To, jestli se úvěr vyplatí, nebo nevyplatí, mohou rozhodnout i jiné faktory, které RPSN dostatečně nepokryje. Například možnost předčasného splacení, případně sankce v takovém případě, které mohou úvěr hodně prodražit, má-li klient zájem část úvěru nebo celý splatit předčasně. Důležitým faktorem také je, jaký je záměr s půjčenými penězi – někdy můžeme na úvěru i vydělat - více v článku Jak vydělat peníze jinak než prací! Zajímá Vás, jestli se vyplatí vzít si hypotéku nebo leasing? Spočítali jsme to za Vás! Více v pokračování seriálu školy finanční gramotnosti.

Přidat komentář